L’année 2022 n’a pas été tendre avec les investisseurs en valeurs de croissance. La hausse de l’inflation, qui devrait entraîner une augmentation des taux d’intérêt, a incité les investisseurs à fuir. De nombreux fonds, notamment ceux exposés aux valeurs de croissance, ont subi des pertes. Il s’agit notamment du SPDR S&P 500 Growth ETF ( SPYG -0,99% ) et du ARK Innovation ETF ( ARKK -4,96% ) de Cathie Wood, qui ont respectivement baissé de 10% et 20% depuis le début de l’année. Alors que certains investisseurs prennent leurs jambes à leur cou, d’autres y voient une occasion d’acheter tôt pour le long terme. Les deux entreprises ci-dessous répondent à ces critères.

1. Amazon

Amazon (AMZN -1,33%) est vraiment un conte de deux sociétés. Le secteur du commerce électronique connaît de graves problèmes, tandis que d’autres segments, comme Amazon Web Services (AWS), sont florissants. Le titre est en baisse de plus de 6% depuis le début de l’année et de plus de 4% sur l’année écoulée.

La partie de l’entreprise consacrée au commerce électronique s’est heurtée aux réalités de COVID-19 au cours des dernières périodes. Tout d’abord, le resserrement du marché du travail aux États-Unis a obligé l’entreprise à récompenser ses employés par des primes et à augmenter les salaires. C’est important car l’entreprise a besoin d’une main-d’œuvre forte et engagée. Mais le fait de le fournir a augmenté les coûts de plusieurs milliards de dollars. En outre, le goulet d’étranglement dans la chaîne d’approvisionnement a causé à l’entreprise des difficultés logistiques qui ont augmenté le coût de ses résultats. Par conséquent, les segments Amérique du Nord et International ont enregistré un bénéfice d’exploitation inférieur à celui de 2020, malgré la croissance des ventes.

Ces vents contraires à court terme pourraient éclipser les performances extrêmement positives du segment AWS et les revenus publicitaires croissants de la société. AWS prospère sur le marché actuel, en portant son chiffre d’affaires à 62,2 milliards de dollars en 2021, soit une augmentation de 37 % par rapport à 2020. Le résultat d’exploitation du segment AWS a atteint 18,5 milliards de dollars, avec une solide marge d’exploitation de 30 %. Les revenus publicitaires ont explosé, passant de 19,8 milliards de dollars en 2020 à 31,2 milliards de dollars en 2021. Cette source de revenus en croissance rapide devrait stimuler les bénéfices et diversifier davantage les revenus de l’entreprise, augmentant ainsi la valeur pour les actionnaires.

Amazon a également annoncé récemment la première augmentation des prix d’Amazon Prime depuis 2018. Maintenant que le prix passe de 119 à 139 dollars par an, Amazon devrait bénéficier de milliards de dollars de revenus supplémentaires au cours des prochaines années. La société fait état de plus de 200 millions de membres Amazon Prime. Au prix de 20 dollars pièce, cela représente 4 milliards de dollars de recettes annuelles. Amazon dispose d’un segment très rentable qui lui permettra de traverser les périodes de vaches maigres du commerce électronique. Une fois que les vents contraires de la vente au détail s’apaiseront et que la société tournera à nouveau à plein régime, il y aura une énorme opportunité pour que les bénéfices se multiplient et que l’action surpasse le marché.

2. PagerDuty

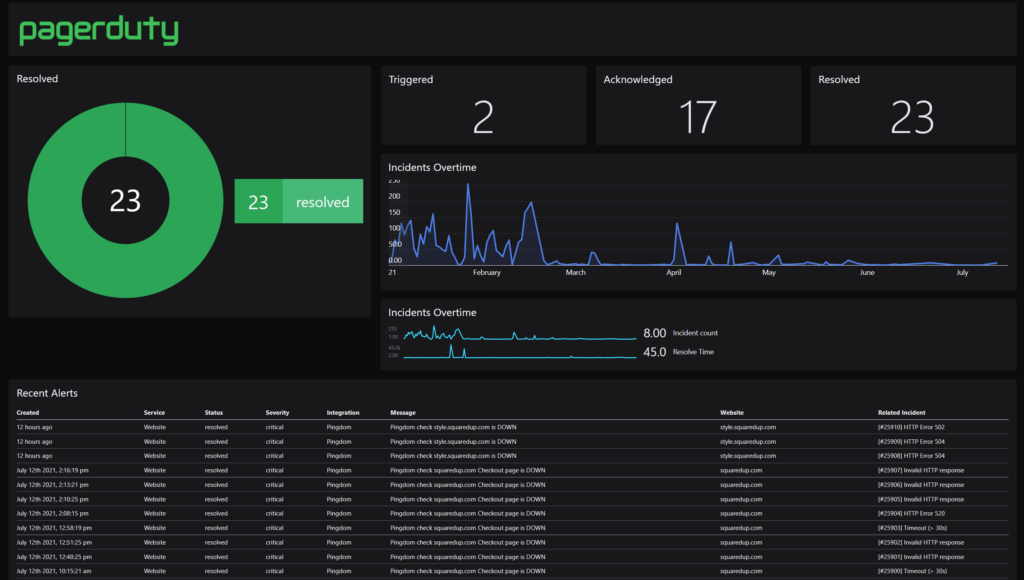

Les entreprises sont de plus en plus dépendantes des opérations numériques. Mais que se passe-t-il lorsque surviennent des incidents qui doivent être résolus rapidement et efficacement ? Les bonnes équipes doivent être informées et des mesures immédiates doivent être prises pour que les systèmes restent opérationnels – et c’est là que PagerDuty (PD -6,54%) intervient. La plateforme de l’entreprise permet d’automatiser les missions de réponse aux incidents et d’assurer un suivi en temps réel afin que les entreprises restent opérationnelles. Elle propose également des solutions numériques préventives et prédictives. Ces solutions réduisent les temps d’arrêt et permettent une résolution plus rapide des problèmes.

Dans un cas, DraftKings ( DKNG -21,62% ) s’appuie sur PagerDuty pour alerter les bonnes équipes et fournir une visibilité et une communication pour résoudre des incidents tels que des pannes de site web ou d’application. Avant de mettre en œuvre PagerDuty, DraftKings avait une équipe qui devait constamment (et manuellement) surveiller le système pour détecter les problèmes, en particulier pendant les jours de match. Ces personnes étaient obligées de porter des ordinateurs portables sur elles toute la journée. Au fur et à mesure que l’entreprise se développait, ces équipes étaient de plus en plus nécessaires et les ingénieurs commençaient à s’épuiser. Désormais, la plateforme PagerDuty automatise ce processus, alerte les personnes appropriées, permet de prendre des décisions fondées sur des données et de résoudre les problèmes plus rapidement. Cela améliore en fin de compte l’expérience client de DraftKings, ce qui est essentiel dans son secteur extrêmement compétitif.

PagerDuty a été fondé par des développeurs de logiciels qui ont imaginé une meilleure façon de gérer les opérations de réponse aux incidents. Leur connaissance de première main des inefficacités existantes et des besoins du marché est un atout considérable. Ces développeurs étaient autrefois disponibles 24 heures sur 24 pour faire face à des pannes ou à d’autres incidents, et étaient attachés à leurs téléavertisseurs. Ils avaient littéralement le « devoir de pager » comme ils l’appelaient. Ils ont réalisé que ce système devait être amélioré, notamment en raison de la complexité croissante de l’infrastructure en ligne.

Au troisième trimestre de l’exercice 2022, PagerDuty a fait état de 14 486 clients payants. Parmi ceux-ci, 543 ont fourni des revenus supérieurs à 100 000 dollars par an. Il s’agit d’une augmentation de plus de 35 % par rapport à l’année précédente. La société compte également des milliers de clients qui ne paient pas. Il existe une opportunité claire de monétiser ces clients qui deviennent dépendants de la plateforme PagerDuty.

PagerDuty estime le marché total adressable (TAM) à 36 milliards de dollars. La société dispose ainsi d’une grande marge de manœuvre pour se développer, puisqu’elle prévoit des recettes de 279 millions de dollars pour l’exercice 2022. PagerDuty investit beaucoup dans les ventes et le marketing et n’est pas encore rentable selon les principes comptables généralement reconnus (PCGR), et les investisseurs doivent être conscients de ce risque. La capitalisation boursière actuelle de 3 milliards de dollars donne un ratio cours/ventes (P/S) d’un peu plus de 11, ce qui est inférieur à ce qu’il a été au cours des derniers mois, comme indiqué ci-dessous.

L’action a connu une baisse et l’action à court terme est incertaine. Cependant, cette société a la possibilité de récompenser largement les investisseurs sur le long terme. PagerDuty continue d’élargir sa base de clients, et ces clients, comme DraftKings, comptent sur le produit pour assurer le bon fonctionnement de leurs activités. Pour cette raison, le produit est très collant. Les investissements dans les ventes et le marketing permettront de continuer à développer cette base de clients et PagerDuty devrait en bénéficier à long terme.