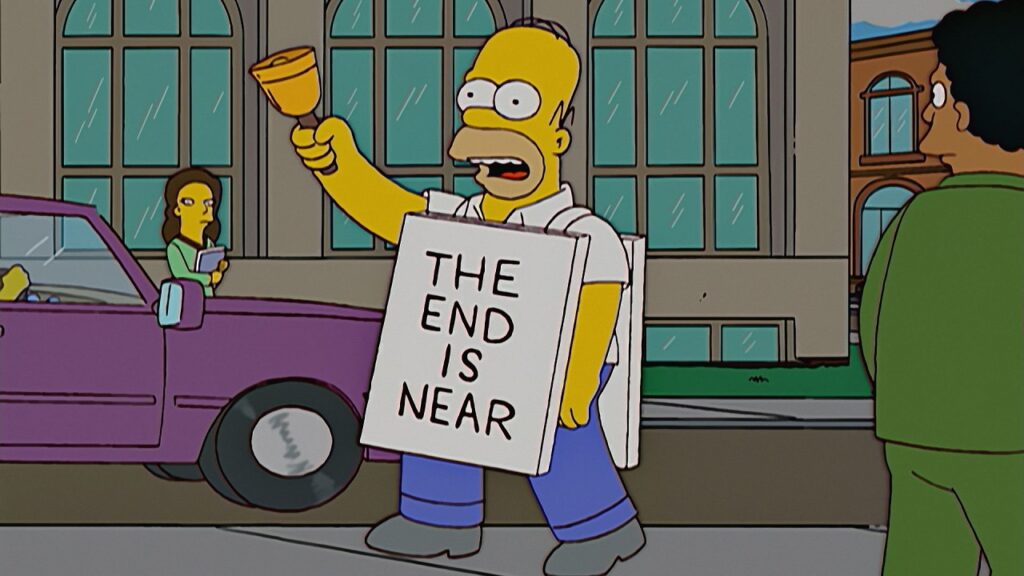

Jeremy Grantham a attiré l’attention du marché avec sa déclaration sur une « super-bulle » dans les actions américaines. Il veut maintenant envoyer un message encore plus inquiétant et urgent que ses détracteurs pourraient avoir du mal à accepter.

La période dorée de ces 25 dernières années touche à sa fin et le monde doit se préparer à un avenir marqué par l’inflation, le ralentissement de la croissance et les pénuries de main-d’œuvre, a déclaré un célèbre investisseur de style valeur dans une interview accordée à l’émission « Front Row » de Bloomberg.

« Il n’y a qu’un nombre limité de pétrole, de nickel et de cuivre bon marché, et nous commençons à atteindre certaines de ces limites », a déclaré M. Grantham, cofondateur du gestionnaire d’actifs GMO, basé à Boston. « Le changement climatique s’accompagne d’inondations majeures, de graves sécheresses et de températures plus élevées, ce qui ne facilite pas l’agriculture. Nous allons donc vivre dans un monde de goulots d’étranglement, de pénuries et de prix qui montent en flèche, partout. »

M. Grantham, âgé de 83 ans, insiste sur le fait que tout cela est inévitable, car les baby-boomers prennent leur retraite en même temps que les pénuries de matières premières, les taux de natalité baissent, les marchés émergents arrivent à maturité et les tensions géopolitiques augmentent – autant de tendances qui se dessinent depuis des décennies et qu’il est presque impossible d’arrêter.

La semaine dernière, Grantham a décrit ce qu’il considère comme la quatrième superbulle de l’histoire des États-Unis, a réaffirmé qu’un krach était imminent et a recommandé de ne plus toucher aux actions américaines. Il a prédit une chute de près de 50 % de l’indice S&P 500 et a déclaré qu’aucune intervention de la Réserve fédérale ne pourrait l’empêcher.

Sa prédiction était opportune et a précédé plusieurs jours de volatilité sur les marchés.

Selon Grantham, les excès – et les coûts – de la super-bulle sont un symptôme de la tendance de l’humanité à vivre au-dessus de ses moyens : la demande d’argent facile, qui a fait grimper le prix des actifs et a ainsi exacerbé les inégalités, fait maintenant sentir ses effets sous la forme de tensions économiques et de fragmentation sociale.

De même, la croissance du siècle dernier, qui a conduit à des niveaux de vie toujours plus élevés, a laissé des terres épuisées, des écosystèmes empoisonnés et un climat changeant, a-t-il déclaré. En conséquence, la faune sauvage disparaît, la biodiversité est menacée et la reproduction humaine ralentit.

« Nous avons tout simplement dépassé la capacité à long terme de la planète à y faire face », a déclaré M. Grantham, qui dirige une fondation environnementale dotée d’un budget de 1,5 milliard de dollars. « La nature commence à faire défaut. Et finalement, si on ne le répare pas, on va commencer à échouer aussi. »

Ces points de vue sont susceptibles de trouver un écho auprès des collègues conservationnistes de Grantham. Pour ses sceptiques, il est déjà trop lâche.

Pendant la majeure partie de la dernière décennie, Grantham s’est montré sceptique quant à l’évaluation des actions et n’a pas tenu compte de l’enthousiasme passionné qui a accompagné le marché haussier. Après son dernier appel au crash, un message sur Twitter a énuméré ses avertissements concernant la chute du ciel pour suggérer qu’il s’est trompé trop souvent pour être pris au sérieux.

Chez GMO, qui gère environ 65 milliards de dollars, la valeur a été une stratégie coûteuse pour les clients. Selon les données de Bloomberg, un seul des neuf fonds d’actions de la société ayant un historique de cinq ans a surperformé l’indice MSCI World.

Depuis qu’il a prédit l’effondrement des actions il y a un an, Grantham s’est préparé au pire. À la Fondation Grantham, qui investit du capital-risque dans tous les domaines, des énergies renouvelables à la capture du carbone, il a vendu à découvert les indices Nasdaq Composite et Russell 2000 comme assurance.

Il a personnellement investi dans la stratégie dite de dislocation des actions de GMO, un véhicule qui utilise également la vente à découvert pour tirer parti de la réduction de l’écart de valeur entre les actions bon marché et les actions chères.

Les positions courtes ne font généralement pas partie du scénario de Grantham. Il a déclaré s’être concentré sur le Russell 2000 parce qu’il présente une « forte densité de sociétés douteuses qui ne font pas d’argent » et sur le Nasdaq parce qu’il contient également de nombreux noms non rentables.

Ne pas vendre est toujours une option, a dit M. Grantham. Mais il a fait remarquer que ceux qui ont tenu bon lors des krachs passés ont dû attendre très longtemps pour récupérer leurs pertes : 25 ans dans le cas du Dow Jones Industrial Average en 1929, près de 15 ans dans le cas du Nasdaq Composite en 2000, et 5,5 ans dans le cas du S&P 500 en 2007.

« Si vous pensez pouvoir tenir 10, 20 ou même 30 ans, allez-y », a déclaré M. Grantham. « Mais l’histoire dit que beaucoup d’entre vous ne dureront pas. »