Je suis optimiste quant à Uber (UBER). Ce n’est pas une affirmation populaire de nos jours. L’entreprise souffre d’une faible rentabilité et d’une forte consommation de trésorerie. Sans compter que son investissement dans la principale entreprise chinoise de transport de passagers, Didi (DIDI) a causé un certain nombre d’autres problèmes.

Cependant, je pense que tous ces facteurs ont déjà été reflétés dans le prix de l’action. Vous avez donc une entreprise qui a récemment réalisé des bénéfices, qui dispose d’avantages concurrentiels importants et dont les perspectives sont saines.

Elle a déjà démantelé des cartels de taxis dans le monde entier. Le verbe « Ubering » fait partie du lexique du monde entier.

Il est difficile de croire que les racines du géant du covoiturage remontent à une nuit d’hiver à Paris en 2008, lorsque Garrett Camp et Travis Kalanick n’ont pas pu trouver de taxi. La route a été longue entre ce moment et aujourd’hui, avec de nombreux hauts et bas.

2019 a vu l’une des meilleures introductions en bourse de l’histoire. Elle s’est développée à l’échelle mondiale et a connu son lot de succès. Puis la pandémie a frappé. L’activité principale de la société, les taxis, s’est pratiquement effondrée. Mais l’entreprise a résisté à la tempête et s’est concentrée sur l’augmentation de son volume de livraison de nourriture. Après cela, Didi a amorti 3,2 milliards de dollars, ce qui signifie qu’elle a perdu 2,4 milliards de dollars au troisième trimestre.

Mais il y a des points positifs qui ne doivent pas être négligés. L’entreprise a de fortes possibilités de se développer dans des segments d’activité à forte marge. Au troisième trimestre, la société a réalisé pour la première fois un bénéfice sur une base ajustée, tout en publiant des perspectives optimistes pour le quatrième trimestre. »

Table of Contents

Le premier bénéfice d’exploitation est une grande nouvelle

En fin de compte, vous investissez dans des entreprises dont les fondamentaux sont solides et vous négociez des actions qui ont le vent en poupe. Pendant plusieurs trimestres, Uber a eu l’impression d’être une entreprise dynamique. Les investisseurs particuliers ont pris l’habitude de programmer leurs entrées et sorties en fonction des nouvelles du marché et des publications de résultats. Cependant, nous sommes maintenant dans une situation où Uber se révèle être un investissement solide à long terme sur la base de ses données financières. »

Depuis son lancement, Uber n’a cessé de progresser vers la rentabilité. Le dernier trimestre n’a pas fait exception. La plus grande société de covoiturage au monde se porte très bien, grâce aux segments du covoiturage et de la livraison de restaurants.

Le revenu total a bondi de 72 % d’une année sur l’autre pour atteindre 4,8 milliards de dollars. Le bénéfice ajusté avant intérêts, impôts, dépréciation et amortissement a augmenté de manière significative pour atteindre 8 millions de dollars, marquant ainsi la première fois que la société a enregistré un bénéfice. Il s’agit également d’une augmentation très respectable par rapport à la perte de 625 millions de dollars enregistrée l’année dernière.

Une grande partie du crédit pour le redressement de ce trimestre revient à la division de livraison d’Uber. La livraison de nourriture aux restaurants et aux magasins constitue une part importante de ce segment. »

Cependant, UBER n’a pas tiré la lune après la publication des résultats. Cela peut être attribué à sa participation de 20 % dans Didi. Lorsqu’elle a été introduite à la Bourse de New York au début de l’année, les actions de Didi ont enregistré de très bons résultats. Ses débuts ont suscité beaucoup d’enthousiasme et la société a terminé le premier jour de négociation avec une évaluation de 68,49 milliards de dollars.

Toutefois, les actions chinoises ont récemment été malmenées en raison de l’intense activité réglementaire nationale. Didi fait elle-même l’objet d’une enquête antitrust visant à déterminer si elle a adopté un comportement anticoncurrentiel pour évincer ses petits concurrents. Uber, bien sûr, n’aime pas ça.

Le facteur clé est le niveau d’épuisement

Une technologie perturbatrice et une croissance explosive sont les principales raisons pour lesquelles Uber est un leader dans le secteur du covoiturage. Une position forte sur le marché et une marque connue sont des avantages concurrentiels essentiels. L’expansion sur de nouveaux marchés, tels que la livraison de nourriture, lui a permis de conquérir un marché adressable encore plus vaste.

Cependant, malgré son succès, Uber ne parvient pas à tirer parti de sa position. La principale raison est la consommation de liquidités et le manque de bénéfices.

Uber a dépensé une fortune pour former et recruter des chauffeurs et offrir des trajets gratuits. Elle a créé un système élaboré de bureaux à l’échelle mondiale et engagé des avocats pour faire face aux poursuites judiciaires ou aux régulateurs si nécessaire. Comme elle ne possède pas de véhicules et n’emploie pas de chauffeurs, elle a économisé une fortune en coûts de capital et de main-d’œuvre. Mais le modèle des petits patrimoines n’aide pas quand on veut conquérir le monde. »

Uber prend beaucoup de risques pour se développer aussi rapidement et de manière aussi rentable que possible. Mais surpasser la concurrence n’est pas un bon moyen de gagner la faveur des investisseurs. En conséquence, elle pourrait vouloir repenser sa politique de prix agressive. L’entreprise doit réduire ses coûts pour devenir une entreprise plus légère.

Certains affirment qu’Uber dispose d’une influence considérable et qu’elle doit l’exploiter. Toutefois, l’entreprise peut réaliser des investissements stratégiques ailleurs. La Chine est une excellente étude de cas. Uber a quitté le marché en 2016 après une bataille écrasante de deux ans avec son rival local Didi. Mais pas avant d’avoir négocié un très bon accord. Uber a vendu ses activités chinoises à Didi en échange d’une participation de 20 % dans l’entité combinée. Dans le même temps, Didi a injecté 1 milliard de dollars dans Uber, dont la valorisation est de 68 milliards de dollars.

Les acquisitions d’Uber sont le bon côté des choses

Bien qu’Uber vienne de réaliser des bénéfices, la société n’a jamais reculé devant une activité agressive de fusion et d’acquisition. L’année dernière, Uber a acheté l’application de livraison de nourriture Postmates. C’était un marché de 2 milliards de dollars pour 65. Il est inhabituel de faire une grosse affaire pendant une pandémie.

Mais à plus grande échelle, c’est parfaitement logique. Le segment du covoiturage a beaucoup souffert l’année dernière. C’est pourquoi le géant du covoiturage de San Francisco avait besoin d’un coup de pouce.

Le secteur de la livraison de nourriture se développant à un rythme rapide, l’accord avec Postmates est un excellent complément à Uber Eats. C’est pourquoi l’action Uber a atteint un niveau record après la fusion.

En 2018, Uber a fusionné avec GV (GOOG) d’Alphabet Group et a investi dans Lime, une société de transport spécialisée dans les scooters électriques. Cette opération s’inscrit dans le cadre d’un tour d’investissement de 335 millions de dollars qui valorise la société à 1,1 milliard de dollars.

Wall Street Opinion

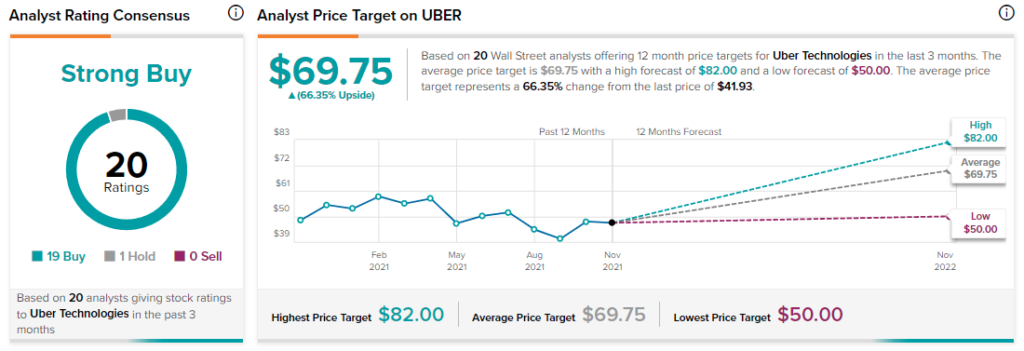

Si l’on se tourne vers Wall Street, l’humeur est à la hausse pour Uber. Le titre est noté Strong Buy par le consensus sur la base de 19 notes Buy, une note Hold et zéro note Sell attribuées au cours des trois derniers mois. Le prix cible moyen d’Uber, qui est de 69,75 $, implique une hausse potentielle de 66,4 %.

Conclusion

Uber dispose d’un avantage concurrentiel important dans le secteur de la mobilité. En outre, Uber a un avantage en raison de sa richesse de données sur les consommateurs, car l’intelligence artificielle est de plus en plus importante pour des applications telles que les véhicules autonomes qui s’appuient sur l’apprentissage automatique pour fonctionner correctement ; en particulier lorsqu’ils utilisent des technologies de cartographie ou d’autres capacités d’intelligence artificielle.

Les investisseurs, cependant, ne s’y rallieront pas. C’est logique. L’entreprise perd de l’argent depuis des années. Ce n’est que récemment qu’elle a réussi à faire des bénéfices. Lorsque vous combinez cela avec les problèmes entourant son investissement dans Didi, vous pouvez comprendre pourquoi la dynamique des prix a été lente. »

Pour un investisseur de style valeur, cependant, Uber semble attrayant en raison de la forte baisse. Les analystes de Wall Street prévoient que l’action de la société augmentera au cours de l’année prochaine, l’objectif de prix moyen suggérant une croissance massive. À ce rythme, Uber ne peut que poursuivre sa croissance.